0466-25-1111

窓口混雑状況

ホーム > 暮らし・手続き > 税金 > 個人市民税 > 制度に関すること(よくある質問やお知らせなど) > 定額減税でよくある質問

ここから本文です。

更新日:2024年6月7日

定額減税でよくある質問

目次

Q2.自分は一人暮らしで令和5年中に収入がなく、令和6年度の住民税は非課税です定額減税は適用されますか?

Q3.私は4人家族で妻と子2人を扶養していますが、定額減税額はいくらになりますか?

Q4.令和6年3月に子供が生まれました。定額減税の加算対象になりますか。

Q5.令和6年中に扶養親族が追加になりました。定額減税は追加で加算できますか。

Q6.国外居住親族を扶養親族としているのに、減税加算の対象にならないのはなぜですか。

Q7.扶養している控除対象配偶者以外の同一生計配偶者の定額減税はどうなりますか。

Q8.扶養している控除対象配偶者以外の同一生計配偶者の定額減税を令和7年度に実施するのはなぜですか。

Q9.令和6年の途中に藤沢市に転入してきました。定額減税はどうなりますか。

Q10.16歳未満の扶養親族も定額減税の加算対象になりますか。

Q11.藤沢市に家屋敷(事業所)があり、均等割のみ課税されています。定額減税の対象になりますか。

Q12.令和5年中は休職をしており、収入がなく税金がかかっていません。その場合、定額減税はどうなりますか。

Q13.令和6年度が非課税の場合、その分が令和7年度に定額減税が適用されますか。

Q15.定額減税額を確認したいです。

Q17.定額減税額が税額から、引ききれない時はどうなりますか。

Q19.自分は会社員(サラリーマン)で、給与所得のみですが、どのように減税されますか。

Q20.自分は年金受給者で、年金所得のみですが、どのように減税されますか。

Q21.給与所得以外にも所得があり、給与からの特別徴収のほかに、自分でも納付しています。その場合、定額減税はどうなりますか。

Q1.定額減税はどのような人が対象ですか。

A1:令和6年度(令和5年分)の個人住民税に係る合計所得が1,805万以下の納税者が対象です。

※1 令和6年度の個人市民税・県民税が非課税の場合は対象となりません。

※2 令和6年度の個人市民税・県民税が均等割及び森林環境税のみ課税される場合は対象となりません。

※3 事務所・事業所・家屋敷にかかる税は対象となりません。

Q2.自分は一人暮らしで令和5年中に収入がなく、令和6年度の住民税は非課税です。定額減税は適用されますか?

A2:定額減税は適用されません。

定額減税は令和6年度に市民税税・県民税所得割額が課税される方が対象です。

Q3.私は4人家族で妻と子2人を扶養していますが、定額減税額はいくらになりますか?

A3:【定額減税額の計算方法】

(1)本人 1万円

(2)控除対象配偶者(国外居住者を除く)又は扶養親族(国外居住者を除く)1人につき1万円なので、

本人、妻(控除対象配偶者)、扶養の子供2人の場合の市民税・県民税の定額減税額は、1万円(本人)+3人×1万円=4万 となります。

※ただし、扶養している方が国外居住親族(留学生など)の場合は定額減税の計算対象になりません。

Q4.令和6年3月に子供が生まれました。定額減税の加算対象になりますか。

A4:加算対象にはなりません。

定額減税額は令和6年度個人市民税・県民税の扶養親族数を元に加算額を算定します。

そのため、令和6年3月に生まれたお子様の場合は令和6年度個人市民税・県民税の扶養親族とならないため、加算対象とはなりません。また、令和7年度の定額減税の加算対象にもなりません。

Q5.令和6年中に扶養親族が追加になりました。定額減税は追加で加算できますか。

A5:加算対象にはなりません。

令和6年中の扶養親族の追加は、令和6年度の個人市民税・県民税に影響を及ぼさないため、定額減税の加算対象にはなりません。

定額減税額は令和6年度個人市民税・県民税の扶養親族数を元に加算額を算定します。

Q6.国外居住親族を扶養親族としているのに、減税加算の対象にならないのはなぜですか。

A6:今回の定額減税は、国内におけるデフレ脱却のための一時的な措置であるため、対象者についても、国内に住所を有する者に限定することとされています。

Q7.扶養している控除対象配偶者以外の同一生計配偶者の定額減税はどうなりますか。

A7:「控除対象配偶者以外の同一生計配偶者」に係る定額減税は、令和7年度の市民税・県民税で行われます。

Q8.扶養している控除対象配偶者以外の同一生計配偶者の定額減税を令和7年度に実施するのはなぜですか。

A8:令和5年末時点の「控除対象配偶者以外の同一生計配偶者」の情報は、給与支払報告書等には記載がなく、納税義務者の申告がない限り捕捉できないため、令和6年度分の個人住民税において全ての対象者を把握し定額減税を行うことは、実務上、困難です。

そのため、令和6年分の源泉徴収票・給与支払報告書等には当該情報を記載することとし、この情報等を活用することで、「控除対象配偶者以外の同一生計配偶者」に係る個人住民税の減税は、令和7年度分の個人住民税から定額減税を行うこととされました。

Q9.令和6年の途中に藤沢市に転入してきました。定額減税はどうなりますか。

A9:令和6年度の定額減税が適用される令和6年度の個人市民税・県民税は原則として令和6年1月1日に

住所のある自治体で計算が行われます。

Q10.16歳未満の扶養親族も定額減税の加算対象になりますか。

A10:加算対象に含まれます。

Q11.藤沢市に家屋敷(事業所)があり、均等割のみ課税されています。定額減税の対象になりますか。

A11:定額減税の対象とはなりません。

定額減税は事務所・事業所・家屋敷に係る課税は除くこととなっています。

Q12.令和5年中は休職をしており、収入がなく税金がかかっていません。その場合、定額減税はどうなりますか。

A12:定額減税の対象にはなりません。

定額減税は令和6年度の個人市民税・県民税の所得割が課税される方が対象となります。

なお、収入が無く、どなたかの扶養になっている場合は、定額減税対象の扶養者の定額減税額に加算されています。

一方、課税者に扶養されず、令和5年度課税されており、令和6年度に新たに非課税世帯となる場合には、給付金の対象となります。

Q13.令和6年度が非課税の場合、その分が令和7年度に定額減税が適用されますか。

A13:令和7年度の定額減税の対象にはなりません。

定額減税は令和6年度の個人市民税・県民税の所得割が課税される方が対象となります。翌年へと持ち越すことはありません。

なお、どなたかの扶養になっている場合は、定額減税対象の扶養者の定額減税額に加算されています。

一方、課税者に扶養されず、令和5年度課税されており、令和6年度に新たに非課税世帯となる場合には、給付金の対象となります。

制度の詳細は内閣官房のウェブページをご確認ください。

【内閣官房】 定額減税・各種給付の詳細(外部サイト)

Q14.定額減税を受けるには、何か申請が必要ですか。

A14:定額減税の受けるために申請する必要はありません。

定額減税額は藤沢市が保有する税情報(確定申告書、市民税・県民税申告書、給与支払報告書、年金支払報告書等)を基に算出します。

Q15.定額減税額を確認したいです。

A15:定額減税額は市民税・県民税・森林環境税の次の通知書において確認することができます。

※通知時期については従来から変更はありません。

(1)普通徴収または公的年金からの特別徴収の場合(令和6年6月5日 個人あてに送付)

「令和6年度 市民税・県民税・森林環境税 税額決定納税通知書」

(2)給与からの特別徴収の場合(お勤め先から配布予定)

「給与所得等に係る市民税・県民税・森林環境税 特別徴収税額の決定・変更通知書(納税義務者用)」

Q16.定額減税は還付(振込)されないのですか。

A16:定額減税額は還付(振込)されません。税から控除する方法で実施されます。

定額減税しきれなかった額ある場合は調整給付金が支給されます。

※調整給付については、現在準備中です。

また、個人情報(銀行の口座番号や暗証番号など)をメールや電話でお聞きすることや、ATMを操作していただくような連絡をすることはありません。

Q17.定額減税額が引ききれなかった場合は、どうなりますか。

A17:定額減税額が引きれなかった場合は、調整給付金として給付が行われます。

※調整給付については、現在準備中です。

Q18.減税ではなく、還付してもらえますか。

A18:還付はできません。

定額減税は税額控除として税額を減少させることとされています。

Q19.自分は会社員(サラリーマン)で、給与所得のみですが、どのように減税されますか。

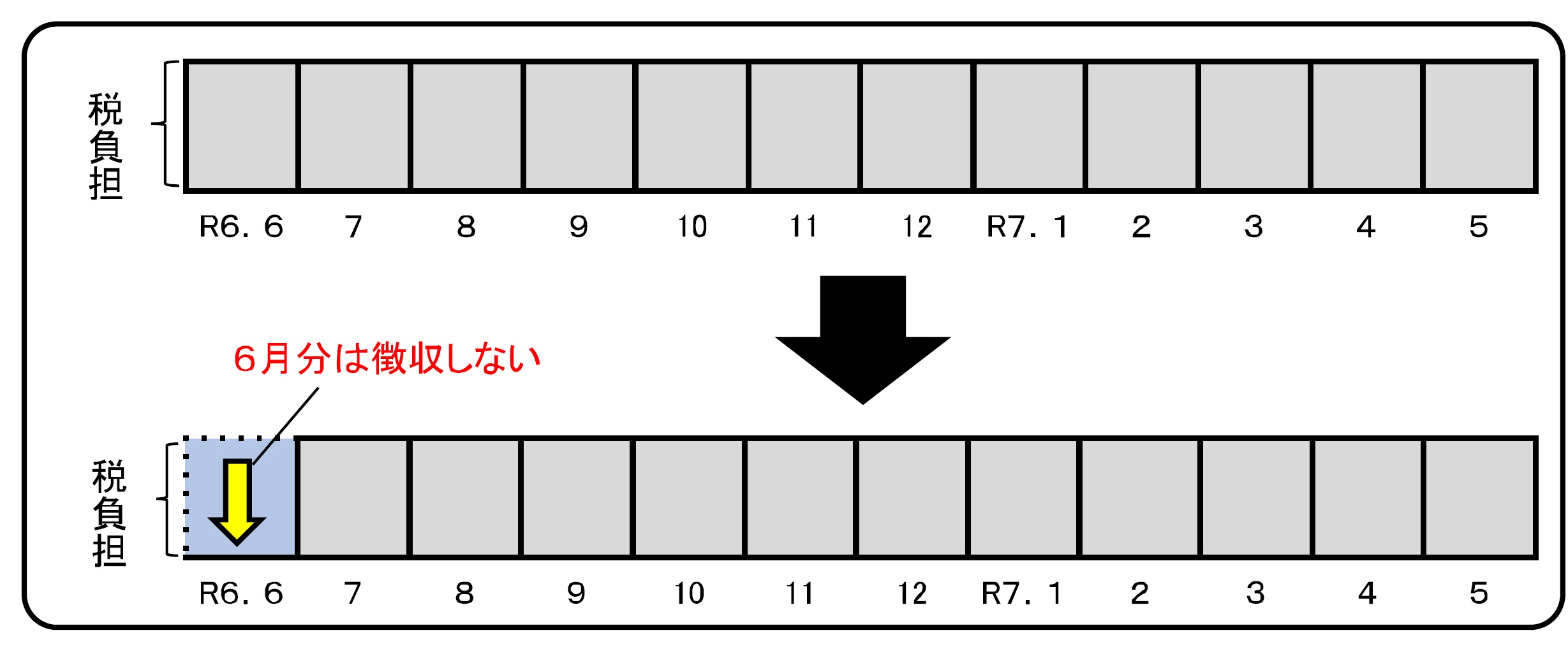

A19:給与から市民税・県民税・森林環境税が差し引かれる方(特別徴収)の場合は、令和6年6月は差し引かれず、定額減税の額を控除した後の額を令和6年7月から令和7年5月までの11回に分けて差し引かれます。

Q20.自分は年金受給者で、年金所得のみですが、どのように減税されますか。

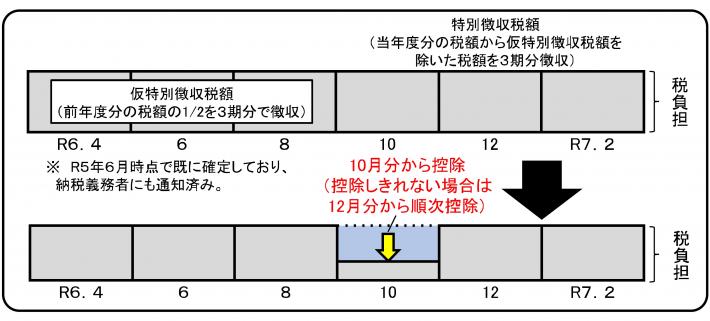

A20:年金から市民税・県民税・森林環境税が差し引かれる方(年金特別徴収)の場合は、原則として令和6年10月分の年金特別徴収税額から定額減税が順次行われます。

なお、10月分より控除してもなお控除しきれない部分の金額は、12月分以降の納付額から、順次控除します。

Q21.給与所得以外にも所得があり、給与からの特別徴収のほかに、自分でも納付しています。その場合、定額減税はどうなりますか。

A21:定額減税の徴収方法の優先順は法定されておらず、各市町村において、令和6年6月以降の実務上できる限り早いタイミングで減税が行われるように対応することとされています。

そのため藤沢市においては、原則として、給与からの特別徴収分から優先して控除します。給与からの特別徴収がない方には、自分で納付する普通徴収分を控除します。

いずれもない場合には、年金からの特別徴収分を控除します。なお、徴収方法ごとの税額により、それぞれの納期ごとの減税額を決めています。

徴収方法ごとの定額減税後の納付税額は、お手元に届く税額通知書等をご確認いただきますよう、お願いいたします。

そのうえで、定額減税額の詳細についてお知りになりたい場合は、市民税課へお問合せください。

情報の発信元

より良いウェブサイトにするためにみなさまのご意見をお聞かせください